無担保ローン初期審査モデル

無担保ローン申込者の不良率を予測するモデルの構築と、国内トップレベルの豊富な導入実績に基づくコンサルティングでトータルサポートを行います

無担保ローンの初期審査においては、金利水準に照らして推定デフォルト率の高い申込者は否認、推定デフォルト率の低い申込者は承認することで、ローン契約者の不良水準の抑制・ローン残高拡大、ひいては利益最大化を目指します。

そのためには申込者のデフォルト率を正確に予測することが不可欠です。

しかし実際は、過去実績によらない感覚的な審査官の審査によって優良先の判別が上手く行われていない、申込先を1件ずつ審査官が審査するため審査コストが高い、等の問題が発生しています。

サービス概要

無担保ローン初期与信審査モデル導入では以下のようなサービスを実施しています。

1.初期与信モデル構築

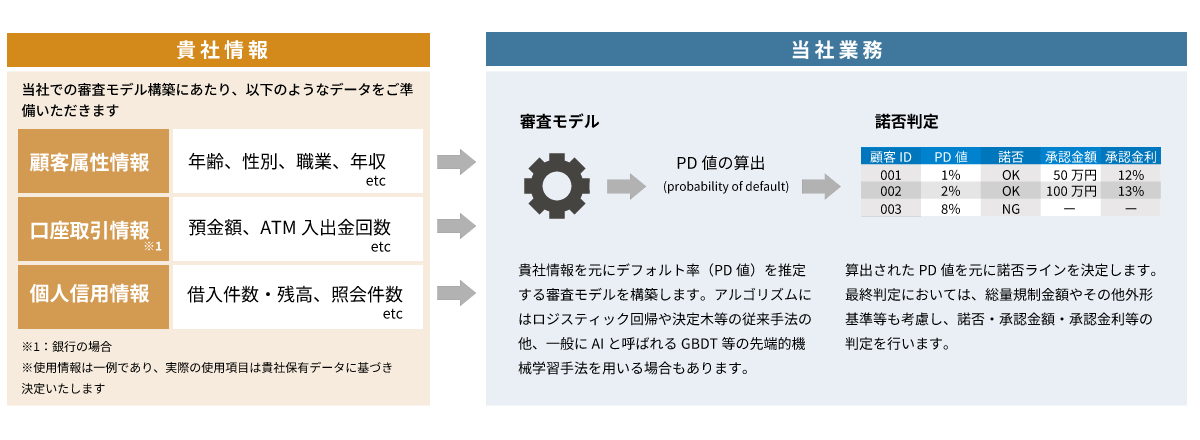

貴社で蓄積されている無担保ローンの申込情報・個人信用情報・行内情報等を使用して、申込者のデフォルト率を予測する初期与信審査モデルを構築します。

モデル構築にあたっては、審査~利用~不良化に至るまでの貴社審査・利用実績データが必要となり、基本的に貴社データをお預かりしてモデル構築を行います。

貴社データの蓄積が無い場合は、無担保ローン初期与信審査標準モデルを準備しております。

2.諾否判定・承認金利・承認金額の判定ロジック設定支援

推定デフォルト率に基づいて申込者の格付や諾否を決定するロジックを貴社との打ち合わせを重ねて決定します。

過去の貴社不良実績や当社知見に基づき、承認率のシミュレーション等を重ねて最適な水準を提案させて頂きます。

3.外形基準設定支援

既存の外形基準(ルールベースの絶対否認基準)について、当社知見に基づくコンサルティングにより

緩和・撤廃・厳格化の検討も可能です。

初期与信審査モデル導入後は無担保ローンモニタリングサービスで継続的なサポートを実施しています。

提供方法

通常、数ヶ月間をかけて貴社・当社のお打ち合わせを複数回実施し、モデル構築や各種基準設定支援を行います。モデル精度の確認やモデル導入効果のシミュレーションを実施した上で最終的にモデルを決定し、当社にて審査システム構築まで実施し納品いたします。審査モデルや判定ロジックの定義書のみ納品し、貴社にて審査システム構築を実施頂くことも可能です。

実際の提供サービスは貴社とのお打ち合わせを通してオーダーメイドで決定いたします。お気軽にお問合せください。

関連サービス

・無担保ローン初期審査標準モデル

・無担保ローンモニタリング

・無担保ローンニーズモデル

・カードローン途上評価モデル

・個人ローン審査システム

・個人信用情報照会システム”G-SYSTEM”

関連分析技術

ロジスティック回帰 リッジ回帰 重回帰分析 決定木 ランダムフォレスト XGBoost LightGBM 勾配ブースティング決定木