銀行ローンの仕組みと効率的なマーケティング戦略

銀行ローンにおける保証会社の役割

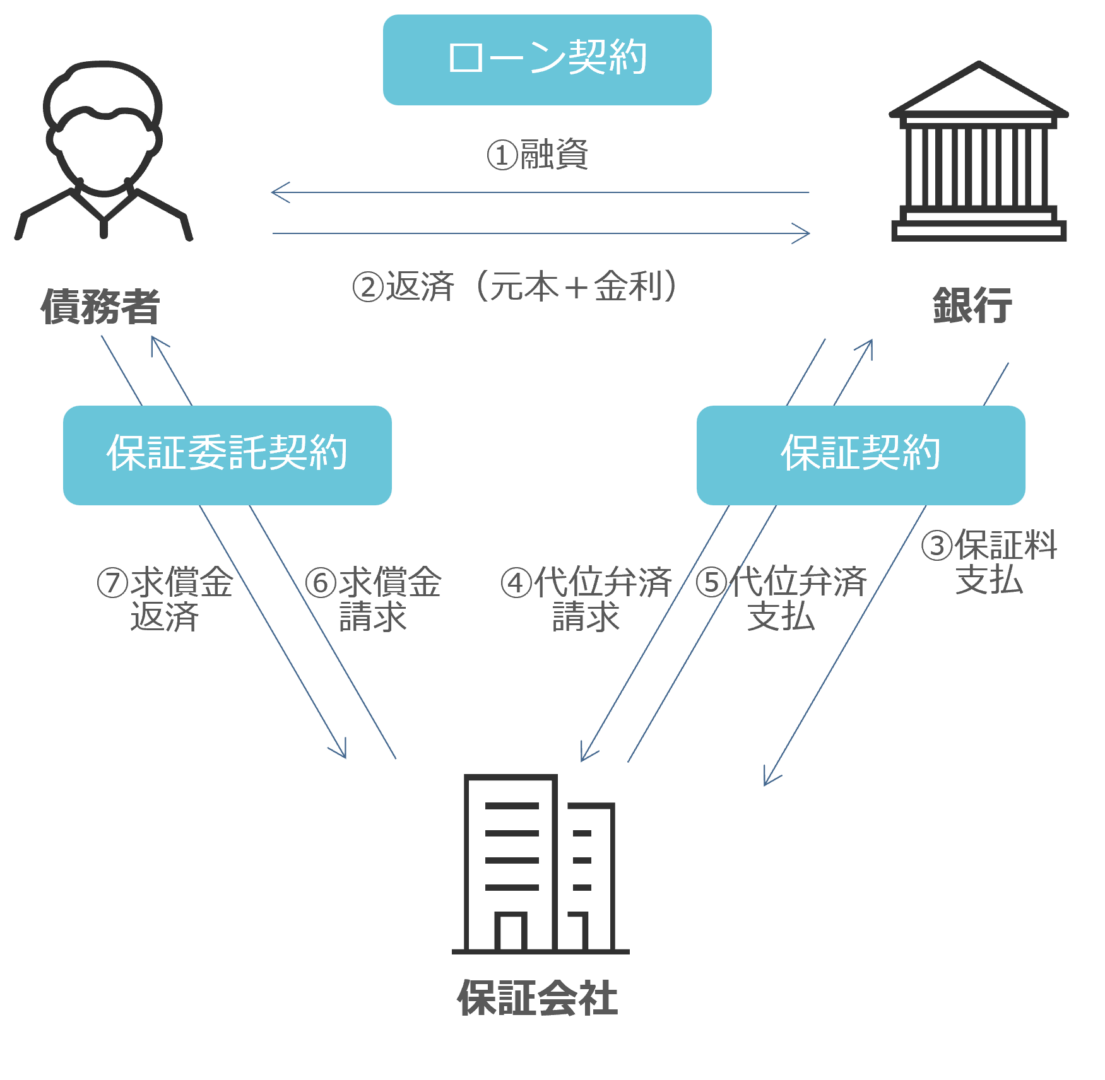

当社は銀行をはじめとする金融機関向けに住宅ローンや無担保ローンの審査モデルを構築する業務が多いのですが、ローンの申込者に対して銀行は直接貸出しているものの、その多くは銀行の自行系グループ会社や、外部の貸金業者や信販会社が銀行ローンの保証をしています。

そのため、貸倒れた場合にはこれらの保証を行っている会社が貸倒額を銀行に弁済する契約となっているため、銀行は自身が直接貸倒リスクを負っている訳ではありません。

下記図表の通り、ローン契約を結んだ債務者が返済できなくなった場合、事前に保証委託契約を結んでいる保証会社が銀行に対して代位弁済(債務者の代わりに借金を立て替える)して、その後債務者に対して代位弁済金の返済を要求します。

図表1 保証会社とは

出所:NSSOLグループ利用可のフリー素材を活用しFEGが作成

ローン審査の流れ

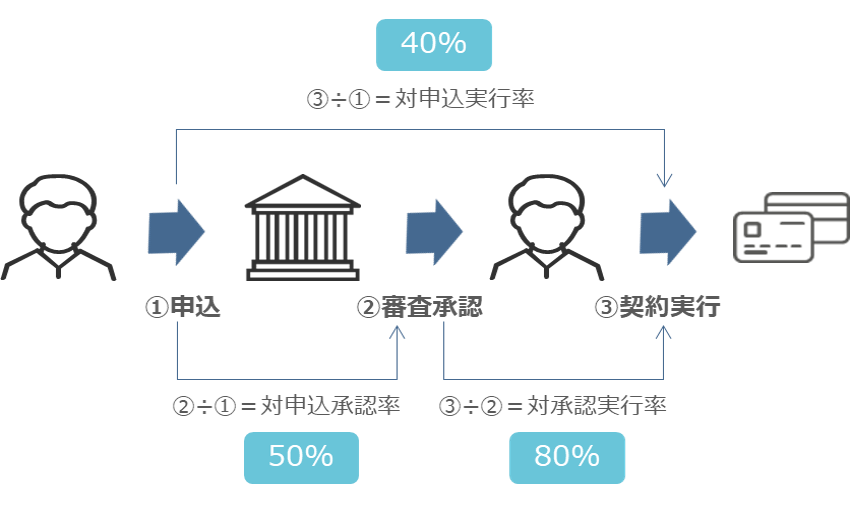

ここで審査の流れを簡単に書くと、下図の通り、①申込→②審査承認→③契約実行、となっており、審査を行うのは基本的に保証会社で、保証会社の審査を通った先が銀行と契約実行する流れとなります。以降、②÷①=対申込承認率、③÷②=対承認実行率、③÷①を対申込実行率と呼びます。

対申込実行率=対申込承認率×対承認実行率 ですので、例えば対承認実行率が80%とすると、40%の対申込実行率の場合、対申込承認率は50%ということになります。(40%=50%× 80% )

②の審査で承認となった先はほとんど③の契約成立に至ると思いきや、必要書類の不備などで取り下げになる先も意外と多いです。

大手貸金業者等が公表している成約率とは、基本的にこの対申込実行率のことを指しており、対申込承認率とは若干異なることに注意が必要です。

図表2 ローン審査の流れ

出所:NSSOLグループ利用可のフリー素材を活用しFEGが作成

対申込承認率・対承認実行率の変動要因

対申込承認率・対承認実行率を高くするためには、消費者がローンを申し込む際に最初に申し込む先になることが非常に重要です。2番手、3番手になってしまうと、先に申し込んだ先では審査が通らなかったリスクが高い先の比率が高まり対申込承認率が下がりますし、せっかく承認しても先に承認が下りた先に流れてしまい対承認実行率も下がってしまいます。

しかし、だからといって闇雲に広告宣伝費を増やせばよいものでもなく、いくら申込件数が増加しても、承認できないような高リスク層が増えただけでは新規獲得に紐づかず、むしろコストだけが増えてしまうことは、昨今のローン業界ではよく見られます。

当社が提供する効率的なマーケティング戦略

効果的な新規顧客獲得のために、当社では対象顧客にどの商品をレコメンドすると反応が良いか予測するモデルや、商品に関するデータをもとに需要予測を行うモデルの構築サポート、無担保ローン商品を中心としたデジタル広告支援を提供しています。

冒頭でも記載した通り、当社の主なクライアントは日本中の金融機関であり、それぞれが何十万~何百万の口座を保有しています。そのため、新規に顧客を獲得するよりも効率良く既存顧客へアプローチできるとも言えます。実際に当社では一人ひとりの口座の過去の動きを長期間にわたって分析してモデルを構築しています。

ネット銀行や貸金業者に押されて厳しい環境であると言われている各地の地方銀行も、長きにわたって口座を利用してくださっている既存顧客の価値の高さを改めて見直すタイミングかもしれません。

当社について

私たち金融エンジニアリング・グループ(FEG)は、最先端の分析技術を用いた予測AIモデル構築、データ分析・コンサルティングサービスを提供しており、与信審査分野でのリスク推定モデルの金融機関様への導入において国内トップレベルの実績を誇ります。

・無担保ローンニーズモデル

・商品レコメンドモデル構築

・商品の需要予測

もっと見る

サービス紹介ページをご覧いただき、お気軽にお問い合わせください。